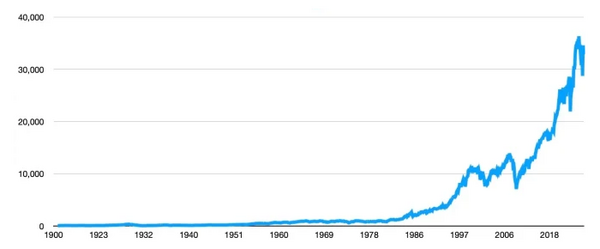

Wiemy, że Boeing oszczędzał na projektowaniu samolotów, oszczędzał na płacach, oszczędzał na procedurach kontroli jakości. A firma od lat wykazywała wielomiliardowe zyski – co się więc z nimi stało? I co tak naprawdę oznaczają rosnące słupki cen akcji na giełdzie?

Sygnalista z firmy Boeing zeznał przed Kongresem USA, że model 787 ma groźne wady konstrukcyjne. Senator Richard Blumenthal (demokrata z Connecticut), stojący na czele senackiej podkomisji śledczej ds. bezpieczeństwa wewnętrznego i spraw rządowych, przed którą stanął sygnalista, tak opowiedział gazecie „New York Times” o dochodzących do niego informacjach:

„Docierają do mnie raz po raz szokujące oskarżenia na temat niedociągnięć przy produkcji w firmie Boeing. Wskazują one na bulwersujący brak kultury i praktyk bezpieczeństwa tam, gdzie zyski przedkłada się nad wszystkie inne względy”.

Zyski?

Ostatni raz Boeing zainwestował w budowę nowego samolotu odrzutowego od podstaw w 2004 roku. Jako że wdrożenie całkowicie nowej konstrukcji kosztuje około 7 miliardów dolarów, firma postanowiła zaoszczędzić w ten sposób, że zamiast projektować nowy model od zera, dokonała „modernizacji” modelu 737 i wypuściła okryty złą sławą model 737 Max, w którym zabiły się już setki ludzi.

Wzlot i upadek Boeinga oraz tajemnicza śmierć sygnalisty Johna Barnetta

czytaj także

Jednak między 2014 a ubiegłym rokiem Boeing wykazał zyski w wysokości ponad 95 miliardów dolarów. Skoro firma nie wydała tych pieniędzy na poprawę bezpieczeństwa, nowe produkty ani na podwyżki dla personelu, na co te pieniądze poszły? Właśnie to sobie teraz wyjaśnimy.

Wyobraźmy sobie hipotetyczną sytuację: ty i ja jesteśmy właścicielami spółki notowanej na giełdzie, która ma 100 akcji sprzedawanych po 100 dolarów (tak, to bardzo mała korporacja!). Ty posiadasz 10 z tych akcji (czyli w sumie masz tysiąc dolarów w akcjach), ja też 10 (wartych tyle samo), a pozostałe 80 akcji mają inni ludzie handlujący na giełdzie. Wartość referencyjna firmy to sto akcji po sto dolarów, a więc 10 tysięcy dolarów.

Wyobraźmy sobie teraz, że chcemy zwiększyć wartość naszych udziałów, żebyśmy je mogli sprzedać z zyskiem. Jak to zrobić?

Tradycyjna metoda zwiększania wartości udziałów w przedsiębiorstwie – sięgająca czasów stworzenia współczesnej spółki giełdowej, kiedy to królowa Elżbieta I nadała przywilej handlowy Angielskiej Kompanii Wschodnioindyjskiej 31 grudnia 1600 roku – polegała na rozwijaniu firmy. Trzeba było wypuścić na rynek nowe produkty. Zbudować nowe samoloty albo jakieś gadżety. Otworzyć nowe sklepy. Zainwestować w zespół sprzedażowy albo w kampanię reklamową. Zwiększyć moce produkcyjne albo otworzyć nowe fabryki. Poprawić wydajność albo retencję pracowników, podnosząc ich płace oraz oferując lepsze dodatki.

A gdyby istniał sposób na podniesienie ceny naszych akcji, który nie wymagałby od nas żadnej realnej pracy? Czy da się to zrobić bez rozwijania nowych produktów, otwierania nowych sklepów, podnoszenia płac ani nawet sprzedania choć jednego bajeranckiego gadżetu?

Okazuje się, że jest taka metoda. Wystarczy tylko sięgnąć po część zysków, które nasza spółka wypracowała w tym roku, wrzucić je na rynek (giełdę, gdzie nasze udziały są w obrocie) i przeprowadzić tzw. buyback, czyli wykupić od innych akcjonariuszy, powiedzmy, 20 akcji po 100 dolarów za sztukę i je umorzyć – czyli w zasadzie zniszczyć.

Teraz nasza spółka nie ma już 100 akcji, tylko 80, ale nadal jest warta 10 tysięcy dolarów. To znaczy, że każda akcja w magiczny sposób zdrożała ze 100 do 125 dolarów (10 tysięcy dolarów podzielone na 80 akcji).

W ten sposób wartość naszych udziałów w spółce wzrosła z tysiąca do 1250 dolarów – i nie musieliśmy nawet kiwnąć palcem. Wystarczyło tylko wykupić akcje i je umorzyć, czyli właśnie buyback. Gdybyśmy tego samego dnia sprzedali nasze udziały, każde z nas natychmiast zanotowałoby 250 dolarów zysku. Pozostali akcjonariusze także byliby zadowoleni, bo ich udziały też właśnie zdrożały.

Kiedy w 1934 roku, w następstwie gigantycznego krachu giełdowego z 1929 roku (spowodowanego wykorzystywaniem poufnych informacji) prezydent Franklin D. Roosevelt utworzył Amerykańską Komisję Papierów Wartościowych i Giełd (SEC) i na jej czele postawił Joe Kennedy’ego, jednym z jego pierwszych działań było wprowadzenie zakazu większości tego rodzaju buybacków. Uznał je bowiem za manipulację cenami akcji.

(Moja świętej pamięci przyjaciółka Gloria Swanson, która znała Kennedy’ego i Roosevelta, zdradziła mi kiedyś na początku lat 80. powód wyboru właśnie tego człowieka na szefa SEC, który wyjawił jej prezydent. Naśladując głos Roosevelta, powiedziała, co od niego usłyszała: „potrzeba cwaniaka, żeby złapać cwaniaka”).

Dlatego od 1934 roku aż do czasów rewolucji Reagana amerykańscy przedsiębiorcy zwiększali wartość swoich akcji w ten sposób, że dbali o firmy. Dzięki temu Ameryka stała się liderem produkcji przemysłowej, innowacji oraz R&D. Z tymi innowacjami i z takim rozwojem biznesu udało nam się wyprodukować nowe leki ratujące ludzkie życie, wymyśliliśmy tranzystor i układ scalony, wysłaliśmy człowieka na Księżyc i zarejestrowaliśmy więcej patentów niż wszystkie pozostałe państwa świata łącznie.

Przestańmy używać języka skrajnej prawicy. Czasy Reagana dawno minęły

czytaj także

To jednak przeszłość. Dziś Chiny tworzą więcej patentów niż USA, a nasze przedsiębiorstwa nie są w stanie rozwijać nowych produktów, procesorów czy samochodów elektrycznych bez gigantycznych dotacji rządowych.

Przed 2019 rokiem, kiedy uziemiono wszystkie jednostki 737 Max, Boeing wydał ponad 60 miliardów dolarów – nie na konstruowanie nowych samolotów i nie na modernizację starszych modeli, ale na wykup własnych akcji w celu ich umorzenia. Tylko w latach 2013–2019 koncern przeznaczył na ten cel zawrotną kwotę 43,5 miliarda dolarów.

Ani jeden cent z tych pieniędzy nie poszedł na zwiększenie wartości firmy Boeing. Zamiast tego kwota posłużyła wyłącznie do manipulacyjnego zwiększenia ceny ich akcji przez wykupywanie ich z rynku i umarzanie.

Ponieważ większość wysokiej kadry menadżerskiej dostawała wypłaty głównie w formie akcji, a nie gotówki (co miało na celu uniknięcie utraty ulg podatkowych od zarobków przekraczających milion dolarów), to korzyści z wykupu akcji trafiały głównie do dyrektorów Boeinga i do akcjonariuszy. Zwykli pracownicy otrzymujący miesięczne lub godzinowe wynagrodzenie w ogóle nie zostali ujęci w tej rachubie. Podobnie zresztą jak plany rozwoju firmy.

czytaj także

Co więcej – żeby uwolnić gotówkę na wykup akcji, firma ograniczyła podwyżki dla przeciętnych pracowników, obcięła wydatki na personel zajmujący się kontrolą jakości i wypuściła na rynek masę skleconych naprędce samolotów 737 Max serii 8 i 9.

Według danych uzyskanych przez Williama Lazonicka z Academic-Industry Research Network na podstawie raportów składanych corocznie przez firmę w Komisji Papierów Wartościowych w 20-letnim okresie od 1998 do 2018 roku Boeing wykupił w celu umorzenia udziały warte 61 miliardów dolarów, co stanowiło 81,8 proc. wszystkich zysków spółki. Gdy dodać do tego dywidendy wypłacane w tym samym okresie akcjonariuszom, suma wzrasta do 121 proc. zysków.

Innymi słowy, wygląda na to, że najwyższa kadra menadżerska spędziła ostatnie kilkadziesiąt lat, łupiąc firmę dla własnych korzyści.

Boeing nie jest jedyną taką spółką. Nieomal każda amerykańska firma notowana na giełdzie robi to samo, co stanowi główny powód, dla którego w USA wynagrodzenia pracowników od dawna nie rosną, a praktycznie innowacje zanikły.

Na przykład firma Apple wydała od 2012 roku 467 miliardów dolarów na wykup własnych akcji, chociaż mogła zainwestować te środki w nowe ośrodki rozwojowe i godną płacę dla pracowników w USA. Facebook wydał ponad 50 miliardów dolarów na buyback w samym tylko 2021 roku, dzięki czemu Mark Zuckerberg został najbogatszym milenialsem w Ameryce i posiada ponad 2 proc. całego majątku przedstawicieli swojego pokolenia.

Przez dziewięć lat do 2021 roku 474 spółki z indeksu S&P 500 wydały na wykup własnych akcji celem ich umorzenia aż 5,7 biliona (przez „b”) dolarów. To ponad połowa ich całkowitych przychodów. Tym bardziej nie stać ich było na godne wynagradzanie pracowników albo wypuszczenie na rynek zupełnie nowych produktów – bo oprócz buybacków wypłaciły także dywidendę w łącznej wysokości 4,2 biliona dolarów, co stanowiło 41 proc. ich przychodów netto. Problem jest równie rozpowszechniony wśród spółek z indeksów Dow oraz NASDAQ.

O tym, jak miliarderzy się zorganizowali, a reszta z nas to przespała – i kto wyszedł na swoje

czytaj także

Jak znaleźliśmy się w tym punkcie?

Wszystko zaczęło się od decyzji Reagana, by na stanowisku szefa SEC, czyli instytucji zajmującej się regulacją monstrualnych domów inwestycyjnych, obsadzić Johna Shada – wiceprezesa potężnego domu inwestycyjnego E.F. Hutton.

Shad zabrał się czym prędzej do deregulacji buybacków i w 1982 roku wprowadził tak zwaną Zasadę 10b-18, która pierwszy raz od 1934 roku wprost zalegalizowała wykupywanie akcji w celu ich umorzenia.

Od tamtego czasu buybacki stały się najbardziej dochodowym przekrętem biznesowym, jaki dyrektorzy i wysoka kadra menadżerska mogą prowadzić kosztem swoich pracowników, spółek i wspólnot, w obrębie których działają ich przedsiębiorstwa.

Kiedy Reagan i Shad wprowadzili w 1982 roku tę zmianę, średnie wynagrodzenie prezesa było mniej więcej 30 razy wyższe niż zarobki przeciętnego pracownika. Dyrektorzy często mieszkali w tych samych dzielnicach co ich pracownicy albo w nieco bardziej zamożnej części miasta.

Dziś wynagrodzenie dyrektorów jest wyższe od zarobków przeciętnego pracownika od 254 do 10 tysięcy razy (w zależności od branży), a szefowie mieszkają w majątkach przypominających pałace, mają pomieszczenia dla służby, jachty i prywatne odrzutowce. Wzrost ich rocznych przychodów w głównej mierze wynika właśnie z tego, że spółki raz po raz od 40 lat wykupują akcje, sztucznie podbijając ich wartość.

Prezesi nazywają to „maksymalizowaniem zysku dla akcjonariuszy” i twierdzą, że tak właśnie powinien działać kapitalizm. Ale Adam Smith nigdy nie przypuszczał, że dojdzie do czegoś takiego. Nazwałby to przekrętem i miałby całkowitą rację.

Od czasu zalegalizowania tych machinacji przez Reagana coraz więcej i więcej dyrektorów zaczęło prowadzić buybacki. I to właśnie jest główną przyczyną trwającej od 40 lat eksplozji cen kursów akcji firm na giełdzie.

Inwestorzy się nie skarżą, bo też na tym bardzo dobrze zarabiają (a 84 proc. wszystkich akcji w Ameryce znajduje się w rękach najbogatszych 10 proc.).

Po co w końcu wydawać pieniądze na rozwijanie firmy – czy nawet na zwyczajne jej utrzymanie albo na procedury bezpieczeństwa – skoro równie dobrze można spieniężyć i zgarnąć zyski, wykorzystując przychody spółki do organizowania co roku nowych buybacków?

W 2018 roku William Lazonick pisał w „The Hill”:

„Ostatnio, w okresie od 2007 do 2016 roku, wykup akcji 461 spółek notowanych na indeksie S&P 500 wyniósł łącznie 4 biliony dolarów, co stanowi równowartość 54 proc. zysków […] Najwyżsi menedżerowie korporacji są często gotowi zadłużyć firmy, zwolnić pracowników, obciąć pensję, wyprzedać składniki majątku i zużyć rezerwy gotówki, by »maksymalizować wartość dla akcjonariuszy«”.

czytaj także

Przeciwko buybackom wypowiedzieli się członkowie Senatu USA: Bernie Sanders (senator niezależny z Vermont), Chuck Schumer (demokrata z Nowego Jorku), Elizabeth Warren (demokratka z Massachusetts) i Tammy Baldwin (demokratka z Wisconsin). Wszyscy pisali na ten temat, krytykowali wykupywanie akcji i przedstawili konkretne propozycje opodatkowania lub wręcz zakazania tego mechanizmu. Joe Biden wprowadził przełomowy podatek od buybacków w wysokości 1 proc., ale trzeba by go podnieść co najmniej do 40 proc., żeby przyniósł jakikolwiek efekt.

Czas ogłosić, że trwający od 43 lat neoliberalny eksperyment rewolucji Reagana to porażka i zakazać lub mocno opodatkować wykupywanie akcji celem ich umorzenia, które stanowi jeden z najbardziej widocznych oznak tego eksperymentu. Joe Kennedy wiedział, o czym mówi, kiedy wyjął buybacki spod prawa, nawet jeśli sam był tylko cwaniakiem.

**

Thom Hartmann jest komentatorem radiowym i telewizyjnym. Opublikował ponad 20 książek, w tym Unequal Protection: The Rise of Corporate Dominance and the Theft of Human Rights (nagroda Project Censored, 2004) oraz The Last Hours of Ancient Sunlight, na bazie której w 2016 roku powstał film dokumentalny Before the Flood. Na X: @thom_hartmann

Artykuł opublikowany w magazynie Common Dreams na licencji Creative Commons. Z angielskiego przełożył Maciej Domagała.