Eksperymenty idące w poprzek ekonomicznej ortodoksji mogą być kosztowne. To jednak nie znaczy, że mamy tych eksperymentów unikać – bo wtedy nigdy nie weszłyby w życie najważniejsze innowacje gospodarcze w historii.

CAMBRIDGE – Po długim okresie uśpienia, kiedy to rządzący bardziej przejmowali się możliwością deflacji, nad światem znów krąży widmo inflacji. Powróciły stare debaty i pytanie: jak najlepiej przywrócić stabilizację cen?

Czy rządzący powinni wcisnąć monetarne i fiskalne hamulce, zmniejszając wydatki publiczne i podwyższając stopy procentowe, zgodnie z zaleceniami teorii ortodoksyjnej? Czy raczej powinni pójść w przeciwną stronę i obniżyć stopy, co wprowadza w życie Bank Centralny Turcji pod kierunkiem prezydenta Recepa Tayyipa Erdoğana? A może spróbować bardziej bezpośredniej interwencji i wprowadzić kontrolę cen albo podjąć kroki przeciwko dużym firmom, które mają siłę rynkową, by wpływać na ceny, jak proponują niektórzy ekonomiści i historycy w USA?

Jeśli z miejsca kupujecie któreś z tych rozwiązań albo je odrzucacie, radzę zastanowić się jeszcze raz. Ekonomia nie jest nauką, gdzie obowiązują sztywne, raz na zawsze ustalone reguły. Zmienne warunki wymagają różnych rozwiązań. Jedyna zasadna odpowiedź na pytania o politykę ekonomiczną brzmi: „to zależy”.

czytaj także

Ortodoksyjne remedia na inflację nie zawsze skutkują wystarczająco szybko, a często miewają kosztowne skutki uboczne, takie jak bankructwa i wzrost bezrobocia. Kontrola cen natomiast sprawdzała się czasem w przeszłości – na przykład w czasie wojny.

Co więcej, w sytuacji, kiedy za wzrostem inflacji stoją głównie oczekiwania, a nie „czynniki fundamentalne”, wprowadzenie tymczasowej kontroli płac i cen może pomóc skoordynować działania podmiotów gospodarczych dyktujących ceny i powrócić do punktu równowagi niskiej inflacji. Takie „heterodoksyjne” programy przyniosły sukces w latach 80. ubiegłego wieku w Izraelu i w kilku krajach Ameryki Łacińskiej.

Nawet myśl o tym, że niższe stopy procentowe redukują inflację, nie musi być wcale niedorzeczna. W ekonomii istnieje szkoła – odrzucana dziś przez większość ekonomistów głównego nurtu – która wiąże inflację z czynnikami wzrostu kosztów, takimi jak wysokie stopy procentowe, podwyższające koszt kapitału obrotowego.

Inflacyjne skutki wysokich stóp procentowych nazywane są „efektem Cavallo” na cześć Domingo Cavallo, ministra finansów Argentyny, który opisał to zjawisko w swoim doktoracie złożonym w 1977 roku na Uniwersytecie Harvarda. (Jak na ironię, kiedy w latach 90. stanął na czele resortu w wiecznie zmagającej się z inflacją Argentynie, uciekł się do zupełnie innej strategii walki z drożyzną, opartej na sztywnym kursie i pełnej wymienialności waluty). Jego teoria znalazła w szczególnych przypadkach nawet pewne empiryczne poparcie.

Dlatego tak nietrafne jest wyśmiewanie różnych, niemodnych dziś poglądów na inflację i nazywanie ich „negowaniem nauki”, co uskuteczniają niektórzy czołowi ekonomiści. W zasadzie bardzo często, gdy jakaś teza na temat świata rzeczywistego wydaje się nie przystawać do obowiązujących teorii, to okazuje się wspaniałą okazją dla młodych, błyskotliwych ekonomistów, by dowieść, że w rzeczy samej może ona znajdować uzasadnienie w pewnych bardzo konkretnych okolicznościach. Prawdziwa nauka o ekonomii jest kontekstualna, a nie uniwersalna.

Co takie kontekstualne podejście do inflacji może oznaczać dla nas dzisiaj?

Obecna inflacja w USA i wielu innych gospodarkach rozwiniętych różni się w znaczący sposób od tej z końcówki lat 70. ubiegłego wieku. Nie jest chroniczna (jak na razie) i nie stoi za nią ani spirala cen i płac, ani wsteczna indeksacja.

czytaj także

Presja inflacyjna wydaje się wynikać przede wszystkim z wielu czynników przejściowych, takich jak relokacja wydatków z sektora usług do dóbr konsumpcyjnych, związana z pandemią, zachwianie łańcuchów dostaw i inne zaburzenia produkcji. Choć ekspansywna polityka monetarna i fiskalna podwyższyła dochody, to i ona ma charakter przejściowy. Alternatywą dla tej polityki byłoby dramatyczne załamanie zatrudnienia i standardów życia.

Tak więc w obecnych okolicznościach rządzący w państwach rozwiniętych nie powinni na skok inflacji reagować przesadnie mocno. Jak przekonuje historyk Adam Tooze, przejściowa inflacja wymaga wstrzemięźliwej odpowiedzi, tak w sferze regulacji, jak i zmian polityki monetarnej.

Najlepszym argumentem przeciwko kontroli cen nie jest „niezgodność z nauką”, ale to, że na razie nie trzeba brać pod uwagę tak radykalnych rozwiązań. Równie ostrożnie należy podchodzić do narzędzi ortodoksyjnej polityki – banki centralne powinny wykazać się cierpliwością, zanim podniosą stopy procentowe.

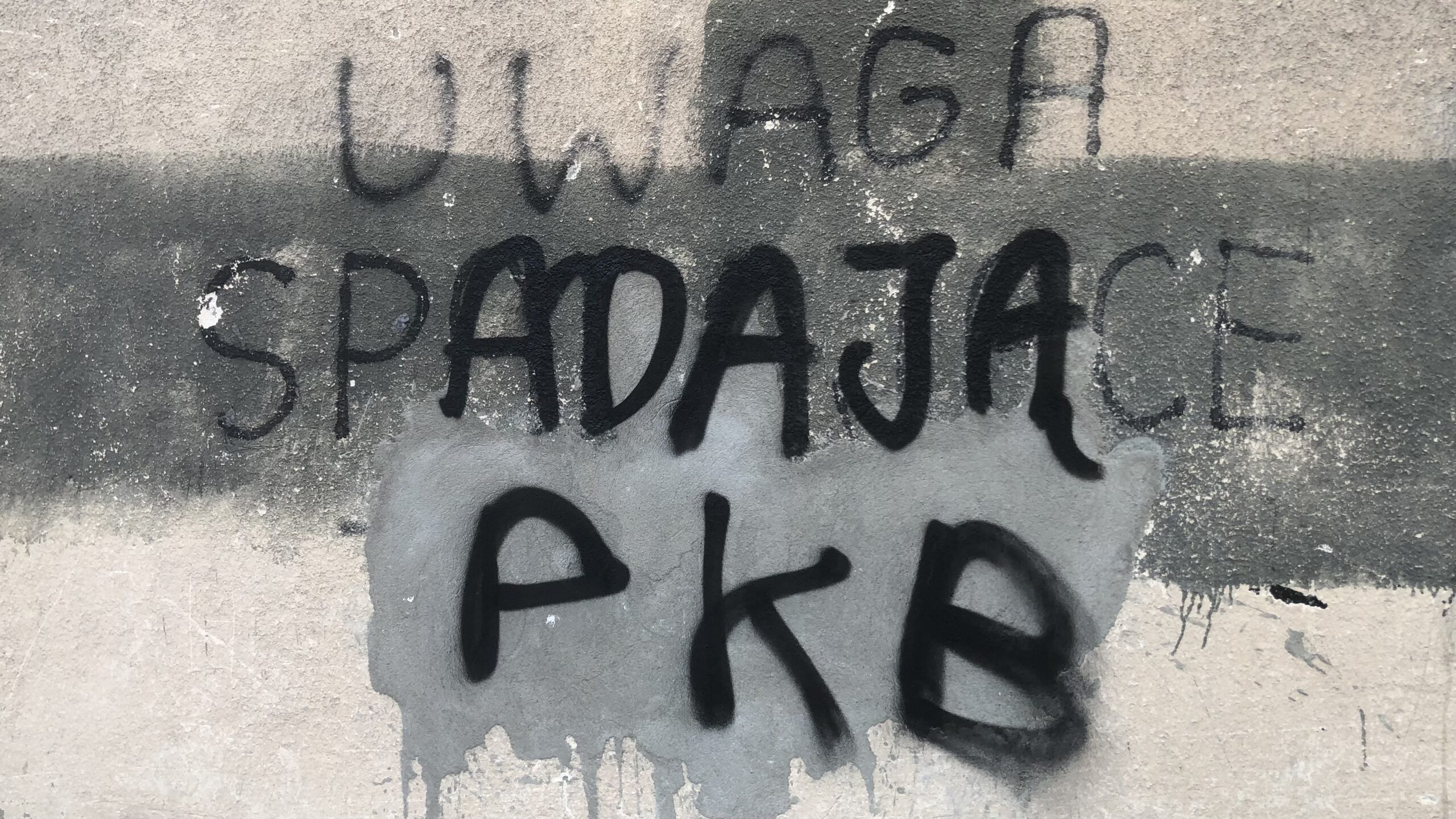

A co z Erdoğanem, który upiera się, że wysoka inflacja jest skutkiem, a nie przyczyną wysokich stop procentowych? Zasadność jego argumentacji od zawsze jest wątpliwa, biorąc pod uwagę, ile makroekonomicznych zaburzeń przejawia gospodarka Turcji i od jak długiego czasu nabudowują się te problemy.

Nawet kiedy pewnego twierdzenia nie da się z początku odrzucić, to w końcu fakty pozwolą odróżnić, które teorie są w określonych warunkach sensowne, a które takie nie są. W przypadku Turcji od początku wprowadzania w życie jej eksperymentu nagromadziło się już tyle dowodów, że mówią one głośno i wyraźnie same za siebie.

czytaj także

Zwróćmy uwagę zwłaszcza na to, że mimo obniżania stóp referencyjnych banku centralnego (czyli tych stóp, na które organy kształtujące politykę monetarną mogą wpływać w sposób bezpośredni) stopy rynkowe stale wzrastają. Deponenci i posiadacze oszczędności domagają się wyższego oprocentowania, co prowadzi do zwiększania kosztów kredytowania dla pożyczkobiorców.

To przeczy, jakoby obniżanie stóp przez bank centralny mogło skutecznie obniżyć koszty produkcji dla przedsiębiorstw. Wskazuje też, że wzrost stóp procentowych odzwierciedla bardziej fundamentalne problemy gospodarki, niepewność dotyczącą sprawności polityki gospodarczej oraz wyższe oczekiwania inflacyjne na przyszłość.

Czasem – tak jak w przypadku Turcji – ortodoksyjna teoria ekonomiczna okazuje się rzeczywiście najbardziej przekonująca. Eksperymenty idące w poprzek konwencjonalnej polityki gospodarczej mogą być kosztowne. Lecz to nie oznacza, że w ekonomii istnieją zasady uniwersalne albo że najbardziej rozpowszechniony wśród ekonomistów pogląd powinien wyznaczać kierunek polityki. W innym przypadku nigdy nie weszłyby w życie najważniejsze innowacje ekonomiczne w historii, takie jak Nowy Ład w USA albo polityka przemysłowa w Azji Wschodniej po drugiej wojnie światowej.

W gospodarce nie chodzi o pieniądze. Chodzi o to, żeby było co jeść

czytaj także

Nawet dominujące dziś rozwiązanie, czyli polityka sterowania inflacją (ang. inflation targeting), samo w sobie jest wynikiem konkretnych okoliczności politycznych i gospodarczych, które zaistniały w Nowej Zelandii w latach 80. ubiegłego wieku. Gdy pierwszy raz zastosowano te narzędzia, nie zgrywały się one z obowiązującą wtedy teorią polityki monetarnej.

Zalecając lub odradzając rozmaite strategie walki z inflacją, ekonomiści powinni zachować pokorę. A rządzący powinni zwracać uwagę na rozmaite teorie i dowody ekonomiczne, ale jednocześnie sceptycznie podchodzić do ekspertów zalecających, by wykazali się przesadną pewnością siebie.

**

Copyright: Project Syndicate, 2022. www.project-syndicate.org. Z angielskiego przełożył Maciej Domagała.