Marzenie Zuckerberga o prywatnym światowym monopolu na płatności raczej się nie spełni – i całe szczęście. Ale świetne pomysły, które w rękach nieoglądających się na ryzyko prywaciarzy wiodą do katastrofy, powinny być oddane w służbę ogółowi.

ATENY. Stowarzyszenie Libra się rozpada. Z sojuszu firm, który pod przewodnictwem Facebooka zamierzał stworzyć nową, zabezpieczoną aktywami kryptowalutę i tym samym zrewolucjonizować międzynarodowe transakcje finansowe, wystąpiły już Visa, Mastercard, PayPal, Stripe, Mercado Pago oraz eBay. Inne firmy zapewne pójdą w ich ślady, jako że zaniepokojone rządy wywierają na nie naciski i chcą powstrzymać wdrożenie libry w życie.

To dobrze, że tak się stało. Ludzkość ucierpiałaby, gdyby Facebookowi powiódł się plan sprywatyzowania międzynarodowego systemu płatności przy użyciu libry. Jednak władze, które obecnie starają się zdusić librę w zarodku, powinny pomyśleć o przyszłości i zrobić z tą walutą coś innowacyjnego, użytecznego i wizjonerskiego: przekazać librę – bądź koncepcję, na której ją oparto – w ręce Międzynarodowego Funduszu Walutowego w celu zmniejszenia globalnych nierówności w handlu i zrównoważenia przepływów finansowych. Bo tak naprawdę kryptowaluta na kształt libry mogłaby wesprzeć MFW w realizacji jego pierwotnego celu.

czytaj także

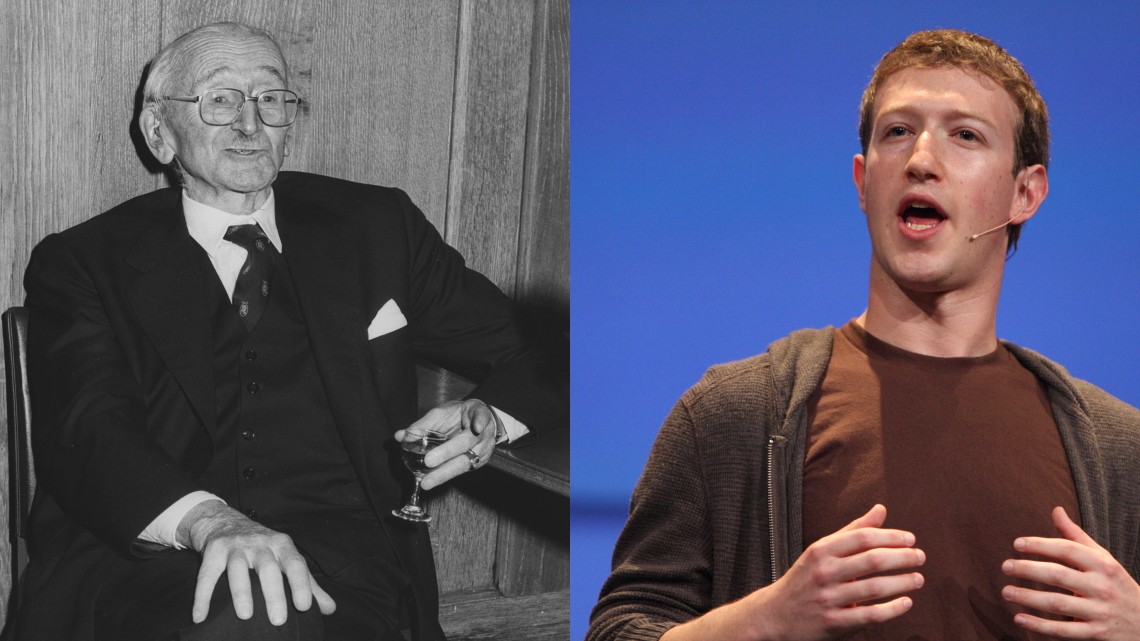

Kiedy szef Facebooka Mark Zuckerberg ogłosił wszem i wobec plan wprowadzenia libry, sam pomysł wydawał się interesujący i niewinny. Każdy posiadacz telefonu komórkowego mógłby kupować żetony libry za krajową walutę, płacąc za nie zwykłą kartą płatniczą czy przelewem elektronicznym. Żetonami można by następnie dokonywać płatności na rzecz innych użytkowników w ramach Libry, kupując towary i usługi albo spłacając długi. Obsługa wszystkich transakcji za pomocą technologii blockchain miała zapewnić pełną przejrzystość. W przeciwieństwie do bitcoinów żetony libry miałyby pełne zabezpieczenie w formie solidnych aktywów.

Aby zabezpieczyć librę rzeczowymi aktywami trwałymi, popierające ją stowarzyszenie obiecało przeznaczyć swoje przychody oraz kapitał zalążkowy przekazany przez firmy członkowskie (co najmniej 10 milionów dolarów od każdej firmy) na zakup niezwykle płynnych, wysoko wycenianych aktywów finansowych (takich jak obligacje rządu USA). Ponieważ to Facebook miałby grać pierwsze skrzypce, nietrudno było wyobrazić sobie moment, w którym połowa dorosłych na całej planecie, czyli 2,4 miliarda aktywnych użytkowników Facebooka, nagle miałaby dostęp do nowej waluty, która umożliwiałaby im przeprowadzanie transakcji między sobą z pominięciem całej reszty systemu finansowego.

Początkowa reakcja władz była negatywna, ale i niezręczna. Poprzez uwypuklenie ryzyka użycia libry do celów przestępczych władze zdołały jedynie potwierdzić podejrzenie libertarian, że w obliczu groźby utraty kontroli nad pieniądzem organy regulacyjne, politycy i szefowie banków centralnych wolą ukręcić łeb niosącym większą swobodę nowinkom. Szkoda, ponieważ dotąd do nielegalnych działań najbardziej przyczyniała się stara dobra gotówka oraz – co istotniejsze – ponieważ libra stanowiłaby systemowe zagrożenie dla gospodarek, nawet gdyby nigdy nie została użyta do finansowania terroryzmu bądź działalności przestępczej.

Zacznijmy od indywidualnych skutków wprowadzenia libry. Przypomnijmy sobie wysiłek, jaki większość krajów włożyła w ograniczenie do minimum wahnięć siły nabywczej krajowej waluty. W wyniku tych starań za sto euro bądź dolarów można kupić mniej więcej tyle samo towaru dzisiaj co w przyszłym miesiącu. Nie byłoby tak jednak w przypadku stu euro czy dolarów wymienionych na librę.

czytaj także

Ponieważ libra miałaby zabezpieczenie w aktywach w kilku walutach, siła nabywcza żetonu libry w każdym państwie podlegałaby o wiele większym wahaniom niż waluta krajowa. W rzeczywistości libra przypominałaby stosowaną wewnątrz MFW jednostkę rozrachunkową o nazwie SDR (Special Drawing Rights), będącą odzwierciedleniem średniej ważonej wartości czołowych światowych walut.

Libra stanowiłaby systemowe zagrożenie dla gospodarek, nawet gdyby nigdy jej nie użyto do finansowania terroryzmu.

Aby zrozumieć, co to oznacza, przypomnijmy sobie, że w 2015 roku kurs wymiany dolara amerykańskiego wobec SDR ulegał zmianom rzędu 20%. Gdyby amerykańscy konsumenci wymienili wtedy sto dolarów na żetony libry, skazaliby się na męczarnie patrzenia, jak krajowa siła nabywcza ich żetonów na przemian wzlatuje i opada jak zabawkowe jojo. Dla mieszkańców państw rozwijających się, których waluty mają tendencję do utraty wartości, ułatwienie wymiany waluty w ramach libry przyspieszałoby ten spadek, napędzało krajową inflację, a jednocześnie zwiększało zarówno prawdopodobieństwo, jak i skalę odpływu kapitału.

Od krachu finansowego z 2008 roku władze z wielkim trudem utrzymywały w ryzach inflację, stopę zatrudnienia i poziom inwestycji przez stosowanie dźwigni budżetowych i walutowych, które przed kryzysem wydawały się względnie skuteczne. Libra ograniczyłaby już i tak nikłą zdolność państw do łagodzenia cyklu biznesowego. Ucierpiałaby skuteczność polityki fiskalnej, jako że wraz z każdą płatnością przesuniętą do światowego systemu waluty Facebooka zmniejszałaby się podstawa opodatkowania. Krajową politykę walutową czekałby jeszcze większy wstrząs.

czytaj także

Z lepszym bądź gorszym skutkiem banki centralne zarządzają jednak ilością i przepływem pieniądza przez wycofywanie lub wprowadzanie papierowych aktywów do rezerw banków prywatnych. Kiedy chcą pobudzić gospodarkę, banki centralne wykupują od prywatnych banków komercyjne pożyczki, kredyty hipoteczne, depozyty i inne aktywa, przez co te ostatnie dysponują większą pulą pieniędzy, które mogą pożyczyć klientom. Sytuacja wygląda odwrotnie, kiedy rząd chce schłodzić gospodarkę.

Libra zaburza tę równowagę: im większy odniesie sukces, tym więcej pieniędzy trafi na prywatne rachunki bankowe wyrażone właśnie w librze – i tym trudniej będzie bankom centralnym stabilizować gospodarkę. Innymi słowy, im więcej osób przerzuci się na librę, tym większe wahania i kryzysy będą nękać zarówno ludzi, jak i całe państwa.

czytaj także

Jedynie Stowarzyszenie Libra wyjdzie na tym dobrze, bo to jemu przypadnie w udziale ogromny dochód z odsetek od aktywów na całym świecie, które zgromadzi przez ściągnięcie olbrzymiej części światowych oszczędności na własną platformę płatniczą. Już wkrótce stowarzyszenie uległoby pokusie oferowania osobom fizycznym i firmom kredytów, przekształcając się tym samym z systemu płatności w gigantycznych rozmiarów ogólnoświatowy bank, którego nie byłby w stanie wykupić, regulować ani rozwiązać żaden rząd.

Im więcej osób przerzuci się na librę, tym większe wahania i kryzysy będą nękać zarówno ludzi, jak i całe państwa.

Dlatego też to dobrze, że libra się sypie, a wraz z nią sypie się marzenie Zuckerberga o prywatnym ogólnoświatowym monopolu na płatności. Nie powinniśmy jednak wylewać tego technologicznego dziecka wraz z jego monopolistyczną kąpielą. Cała sztuczka polega na tym, aby wdrożenie tego rozwiązania powierzyć Międzynarodowemu Funduszowi Walutowemu, który dokonałby tego w imieniu państw członkowskich. MFW mógłby w ten sposób zreformować międzynarodowy system walutowy w sposób zbliżony do odrzuconej w 1944 roku na konferencji w Bretton Woods propozycji Johna Maynarda Keynesa, która zakładała utworzenie Międzynarodowej Unii Rozrachunkowej.

W celu zrealizowania tego nowego Bretton Woods MFW wyemitowałby oparty na technologii blockchain podobny do libry żeton – nazwijmy go „kosmosem” – o swobodnym kursie wymiany na waluty krajowe. Ludzie nadal używaliby walut krajowych, ale wszystkie międzynarodowe transakcje handlowe i transgraniczne przelewy kapitałowe byłyby rozliczane w kosmosach i przechodziłby przez rachunek danego banku centralnego w ramach MFW. Deficyty i nadwyżki w handlu zagranicznym obarczone byłyby opłatą za brak równowagi handlowej, a prywatne instytucje finansowe uiszczałyby opłatę proporcjonalnie do jakiejkolwiek zwyżki wypływu kapitału. Takie opłaty byłyby rozliczane w kosmosach w ramach rachunku prowadzonego przez MFW, który w ten sposób działałby jako ogólnoświatowy odpowiednik państwowego funduszu majątkowego.

czytaj także

Nagle wszelkie międzynarodowe transakcje przebiegałyby gładko i w pełni przejrzyście, a niewielkie, acz znaczące taksy utrzymywałyby w ryzach zaburzenia równowagi w handlu i przepływie kapitału oraz finansowałyby inwestycje w ekologiczne rozwiązania i środki korygujące nierówną dystrybucję dóbr pomiędzy Północą a Południem.

Świetne pomysły, które w rękach nieoglądających się na ryzyko prywaciarzy wiodą do katastrofy, powinny być oddane w służbę ogółowi. W ten sposób będziemy mogli skorzystać z ich wynalazczości, nie padając jednocześnie ofiarą ich planów.

**

Copyright: Project Syndicate, 2019. www.project-syndicate.org. Z angielskiego przełożyła Katarzyna Byłów.