ATENY. Kraj strefy euro, który stał się synonimem niewypłacalności, teraz okazuje się dla niektórych żyłą złota. Nabywcy greckich obligacji wyemitowanych zaledwie kilka lat temu mają powód do świętowania, bo tak wysokiego zwrotu z inwestycji nie zapewniłby im żaden inny rynek. Ale, jak to się często zdarza, okazja zbyt piękna, by była prawdziwa, faktycznie prawdziwa nie jest. Ta najwyraźniej zapowiada kolejną fazę ogólnoświatowego kryzysu.

Inwestor, który w 2013 roku kupił obligacje skarbowe niemieckiego rządu, do tej pory uzyskał z nich ledwie 7% zwrotu, podczas gdy ten, kto kupił obligacje rządu Grecji w czasie najgorszego kryzysu zadłużenia w 2012 roku, uzyskał zwrot kolosalny, bo w wysokości aż 231%. Dwa miesiące temu cena pierwszych dziesięcioletnich obligacji wypuszczonych tuż po bailoucie Grecji z 2010 roku zaczęła gwałtownie wzrastać przez siedem kolejnych dni, zyskując aż 2,8% tygodniowo – to był najlepszy wynik spośród obligacji rządowych na całym świecie. Tak znaczny przyrost wartości obligacji wywołał euforię, która w ostatnich miesiącach wywindowała ateńską giełdę papierów wartościowych o 26% – i to wszystko w czasie, gdy europejski rynek nieubłaganie się z kapitału wykrwawia.

Tak korzystne dane kuszą, by ogłosić koniec greckiego kryzysu – niesłusznie. Zwyżka cen greckich obligacji i akcji przesłania coraz większą przepaść między ponurą rzeczywistością gospodarczą a entuzjazmem finansistów, który na dłuższą metę jest nie do utrzymania. Wysokie zyski inwestorów wcale nie odzwierciedlają bowiem poprawy sytuacji w Grecji, lecz podtrzymują presję deflacyjną i fragmentaryzację Europy w kontekście ogólnoświatowego spadku zdolności do obsługi zadłużenia. Dane liczbowe napływające z Grecji, które tak cieszą inwestorów, mogą się okazać pierwszą oznaką nowych kłopotów europejskiej gospodarki, a być może i całego świata.

Zważywszy na rozziew między nominalnym dochodem krajowym Grecji a wysokością jej długu publicznego, jak to w ogóle możliwe, że wartość greckich obligacji rośnie? Dlaczego wskaźniki ateńskiej giełdy papierów wartościowych pną się do góry, skoro przedsiębiorczość nadal blokują morderczo wysokie podatki, banki przygniata góra niespłacanych kredytów, bezrobocie spada jedynie za sprawą rosnącej emigracji i liczby śmieciowych miejsc pracy? I podczas gdy wartość publicznych inwestycji netto jest ujemna, a prywatnych inwestycji w produkcję sprzedawalnych towarów o wysokiej wartości dodanej nie ma wcale?

Jednym z powodów może być tymczasowa korekta cen po ich gwałtownym spadku. Ponieważ grecki rynek akcji jest bardzo szczupły – przy całkowitej kapitalizacji w wysokości 52 miliardów euro (58 miliardów dolarów) – już nawet skromny napływ kapitału w następstwie zwyżki cen obligacji wystarczył, aby wywindować giełdowe wskaźniki o 26%. A jednak pomimo tej zwyżki grecki rynek nadal znajduje się 81% poniżej stanu z 2009 roku. Sam zaś wzrost wartości obligacji to tylko pozorny paradoks – przypomnijmy sobie, że dwa pierwsze bailouty przeniosły grecki dług publiczny z sektora prywatnego na barki europejskich podatników.

85% greckiego zadłużenia znajduje się poza rynkami finansowymi, jego spłata została odroczona na czas po 2032 roku, a rząd Grecji uzyskał kolejne 30 miliardów euro oficjalnych pożyczek na pokrycie zobowiązań wobec wszelkich dłużników. W tej sytuacji inwestorzy mogą skoncentrować się na małym wycinku greckiego długu pozostającym w rękach prywatnych. Tak długo, jak grecki rząd wykonuje polecenia europejskich władz, inwestorzy nie mogą stracić pieniędzy włożonych w jego obligacje – a są one oprocentowane powyżej 3% w czasach, kiedy zwroty z obligacji niemieckich oscylują wokół zera.

Z uporem godnym lepszej sprawy większość komentatorów podkreśla, że np. średnia zapadalność (czyli okres, po którym muszą zostać spłacone – przyp. red.) greckich obligacji to 26 lat, podczas gdy dla obligacji włoskich czy hiszpańskich to zaledwie siedem lat, a portugalskich – dziesięć, co daje greckiej gospodarce szansę na prawdziwe uzdrowienie. Nie wspominają jednak, że tak długiej zapadalności towarzyszą niemożliwe wręcz do spełnienia warunki dyscypliny finansowej narzucone Grecji przez wierzycieli: wymóg stałej nadwyżki budżetowej (wyłączając spłatę zadłużenia) w wysokości 2,2–3,5% PKB aż do roku 2060. Innymi słowy, greckie firmy będą zmuszone oddawać rządowi średnio 75% swoich zysków (wliczając składki na ubezpieczenia społeczne), podczas gdy w sąsiedniej Bułgarii ogólne obciążenie podatkowe nie przekracza 22%.

Krótko mówiąc, Grecja z epicentrum kryzysu strefy euro oraz najlepszego przykładu złego zarządzania kryzysem w UE stała się idealnym przykładem tego, jak finansowy rozkwit może się dokonywać kosztem nędzy gospodarki. Najbardziej niepokojącym aspektem tego rozdźwięku jest fakt, że kierujący się chęcią zysku inwestorzy wcale się nie mylą, sięgając po obligacje tonącego państwa. Z ich krótkoterminowej perspektywy gra jest warta świeczki – i dobrze na tym wychodzą. Groźnym błędem jest jednak wyciąganie wniosku, że skoro inwestorzy są zachwyceni, to realny stan gospodarki na pewno się poprawia.

Groźnym błędem jest jednak wyciąganie wniosku, że skoro inwestorzy są zachwyceni, to realny stan gospodarki na pewno się poprawia.

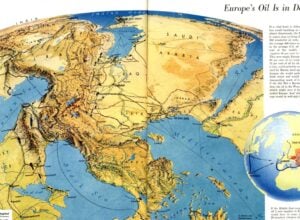

Reszta świata powinna dostrzec w tym zjawisku oznakę globalnego problemu. W czerwcu 2017 roku Argentyna wyemitowała stuletnie obligacje o wartości 2,75 miliarda dolarów, które rozeszły się jak ciepłe bułeczki – powodem sukcesu były rozdęte ponad miarę oczekiwania dotyczące perspektyw argentyńskiej gospodarki pod rządami nowego, neoliberalnego rządu. Dziś wiemy już, że ich kupcy okazali się mało roztropni, istnieją jednak twarde dowody na to, że średni zwrot dla inwestorów jest wyższy, jeśli kupują długi tych państw, które częściej mają problemy z wypłacalnością. Skłonność finansistów do inwestowania w gorszej jakości długi i do przeceniania fikcyjnych szans wzrostu jest jednak najbardziej niebezpieczna w kontekście zadłużenia prywatnego, a nie publicznego.

Oto bowiem w pierwszym kwartale tego roku niewyobrażalne wprost 40% spośród wszystkich pożyczek udzielonych silnie zadłużonym firmom w USA przypadło tym najmniej wypłacalnym. Według Rezerwy Federalnej wartość takich kredytów dla najbardziej zadłużonych firm w 2018 roku wzrosła o 20,1%, podczas gdy inne źródła podają, że pogorszyły się normy zabezpieczania pożyczek. Kredyty udzielane są silnie zadłużonym przedsiębiorstwom o niskich notowaniach, wypierając w roli źródła finansowania bezpieczniejszy rynek obligacji o wysokiej rentowności. Według LCD, jednego z działów S&P Global Market Intelligence, wartość rynku nisko zabezpieczonych pożyczek przekracza obecnie 1,2 biliona dolarów, prześcigając rynek tradycyjnych obligacji śmieciowych i podkopując rynek mniej ryzykownych listów zastawnych.

Grecja jest na czele tego trendu, przyciągając transakcje spekulacyjne, chwiejne, nastawione na szybki zysk zamiast niezbędnych dla odbudowy gospodarki inwestycji długoterminowych, które wymagają cierpliwości. Po 2008 roku Grecja stała się symbolem porażki globalnego kapitalizmu, który nie poradził sobie z równoważeniem przepływu towarów i kredytów. Dziś, kiedy na całym świecie zwiększa się rozziew między realną gospodarką a zyskami z inwestycji finansowych, istnieje wyraźne zagrożenie, że to właśnie Grecja znów będzie zwiastunem nowej fazy globalnego kryzysu. Sępy wszak nie ożywią trupa, na którym żerują.

**

Copyright: Project Syndicate, 2019. www.project-syndicate.org. Z angielskiego przełożyła Katarzyna Byłów.

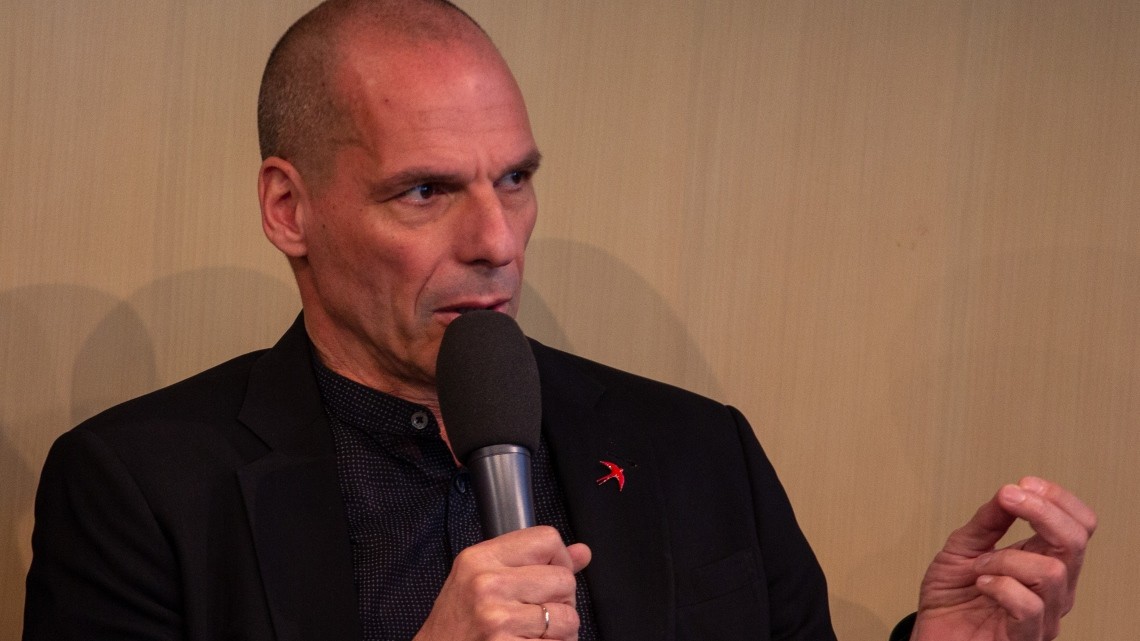

Zdjęcie Janisa Warufakisa © Olaf Kosinsky, creator QS:P170,Q30108329, 2019-04-13 Yanis Varoufakis by Olaf Kosinsky-0527, CC BY-SA 3.0 DE

Wspieraj

Wspieraj

Wspieraj

Wspieraj  Wydawnictwo

Wydawnictwo

Przekaż

Przekaż