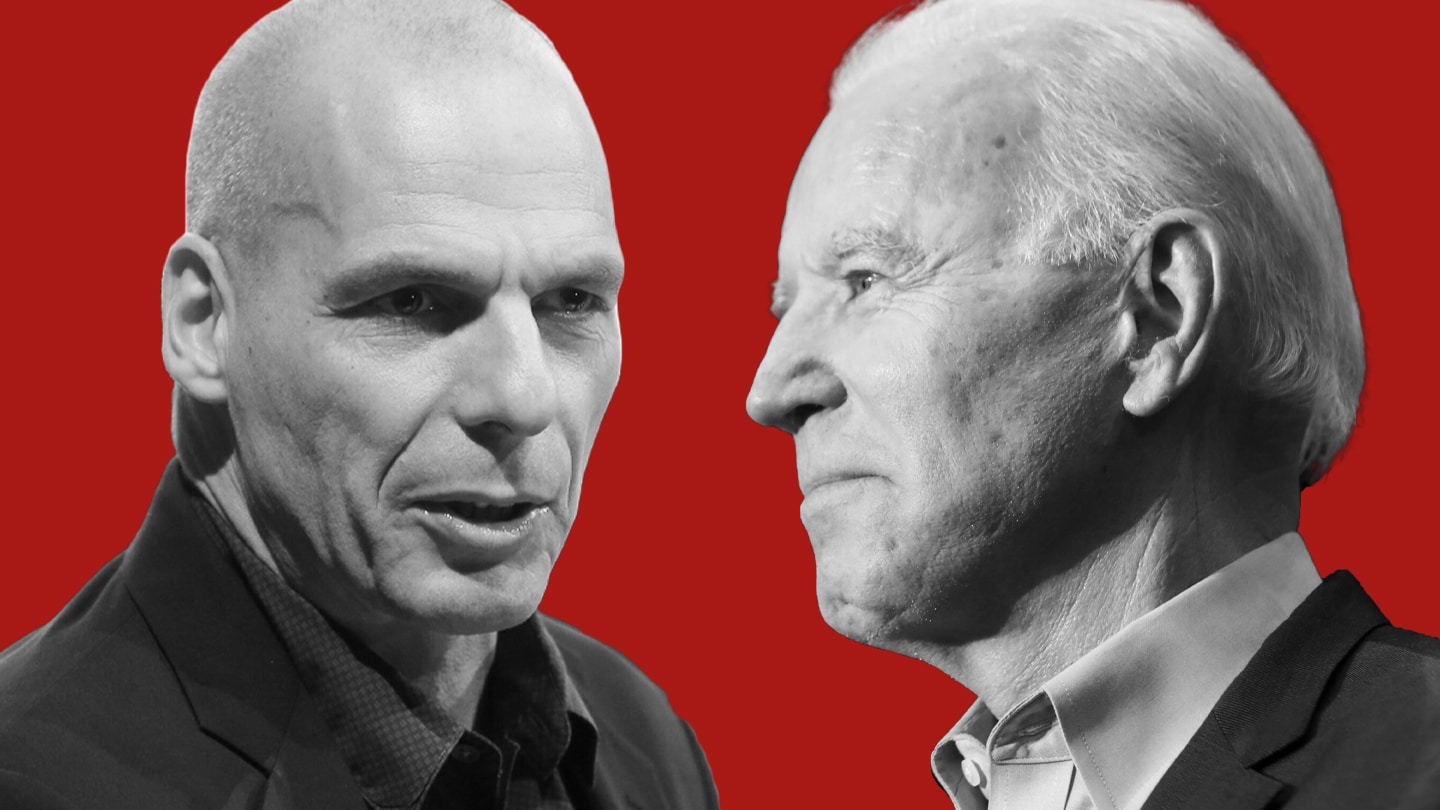

Nowy prezydent USA mierzy się z pytaniem, jak skutecznie pobudzić gospodarkę do wyjścia z recesji towarzyszącej pandemii, a jednocześnie wspomina anemiczne interwencje Baracka Obamy po wielkim kryzysie sprzed dekady. Najnowsza decyzja Bidena wskazuje na to, że woli nadmiar od niedomiaru. Zamierza załatwić sprawę „na bogato” i proponuje stymulację fiskalną w wysokości 1,9 bln dolarów.

Znani centryści, tacy jak Larry Summers (były główny ekonomista Banku Światowego i sekretarz skarbu u prezydenta Clintona) i Olivier Blanchard (były główny ekonomista MFW), ostrzegają, że ta decyzja może go zgubić. Przekonują, że zbyt mocne działania stymulacyjne spowodują skok inflacji, z którego wyniknie zwyżka stóp procentowych. Wtedy administracja będzie zmuszona zacisnąć pasa tuż przed wyborami parlamentarnymi w połowie kadencji prezydenta, czyli w 2022 roku, przez co Partia Demokratyczna najprawdopodobniej straci większość w Kongresie. Tak samo skończyły się dla demokratów wybory w 2010 roku, gdy pakiet stymulacyjny prezydenta Baracka Obamy okazał się niewystarczający.

Błąd wszystkich uczestników tej dyskusji polega na tym, że zarówno zwolennicy, jak i krytycy planu Bidena zakładają, że istnieje jakaś odpowiednia wielkość pakietu stymulacyjnego – suma nie za duża, nie za mała, a w sam raz. Nie zgadzają się tylko w kwestii tego, ile ona wynosi. Tymczasem w rzeczywistości taka liczba nie istnieje. Każdy możliwy rozmiar pakietu stymulacyjnego jest jednocześnie i za duży, i za mały.

Chcąc pokazać, dlaczego nie ma pakietu „w sam raz” z idealnie wyliczoną sumą dolarów, warto polemizować z krytykami, którzy sądzą, że propozycja administracji Bidena przegrzeje gospodarkę i poda republikanom wybory parlamentarne jak na tacy. Prognoza tych ekonomistów opiera się bowiem na niepisanym przekonaniu, że istnieje też coś takiego jak stopa procentowa „w sam raz” i pakiet stymulacyjny, który ją zapewni.

Co może sprawić, że wysokość stóp procentowych będzie „w sam raz” – jak w ukochanej przez niektórych ekonomistów baśniowej „gospodarce Złotowłosej”? Po pierwsze, musi ona przyczyniać się do utrzymania równowagi pomiędzy dostępnymi oszczędnościami a produktywnymi inwestycjami. Po drugie, nie może prowadzić do kaskady bankructw przedsiębiorstw, niespłacalnych kredytów i następnego kryzysu bankowego. I właśnie w tym sęk: wcale nie wiadomo, czy istnieje jedna wysokość stóp procentowych, która zapobiegałaby obu tym problemom.

Dawno, dawno temu było jednak inaczej. W latach 50. i na początku lat 60., za panowania systemu z Bretton Woods, stopa procentowa w wysokości 4 proc. skutecznie równoważyła oszczędzanie i inwestowanie, jednocześnie utrzymując taką rentowność banków, która pozwalała na zrównoważoną odnowę dostępności kredytów.

Jeśli w tamtym czasie inwestycje na zbyt długi czas spadały poniżej poziomu dostępnych oszczędności i nie podnosiły się mimo obniżenia stóp procentowych, dobrze pomyślany pakiet stymulacyjny podnosił inwestycje z powrotem do poziomu oszczędności, stopy z powrotem szły w górę i równowaga wracała. Ale cóż, dziś żyjemy w innym świecie.

Powodem, dla którego kapitalizm już nie działa w ten sposób, jest to, jak administracja Obamy przy współudziale Rezerwy Federalnej wypchnęła z powrotem na powierzchnię tonące banki Zachodu.

Kryzys z 2008 roku był tak samo głęboki i straszliwy jak ten z 1929 roku. Tak samo jak w 1929 roku kolejne bankructwa, spadek cen i wzrost bezrobocia oznaczały, że nikt nie chciał brać pożyczek. Stopy procentowe runęły do zera, a kapitalizm wpadł w „pułapkę płynności” – jak nazwał ją John Maynard Keynes. Gdyby po spadku do zera stopy procentowe jeszcze się obniżały, doprowadziłyby do doszczętnego zniszczenia resztek sektora bankowego, towarzystw ubezpieczeniowych, funduszy emerytalnych i innych instytucji finansowych.

Wielka różnica między 1929 a 2008 rokiem polegała na tym, że w 2008 roku nie pozwolono bankom upaść. Uratować je można było na przykład dzięki wystarczająco silnej stymulacji fiskalnej. Bezpośredni zastrzyk świeżutkiej gotówki dla firm i konsumentów – by spłacili długi oraz wzmogli konsumpcję i inwestycje – uleczyłby rynek, a więc pośrednio i giełdę. Tej drogi jednak administracja Obamy nie wybrała.

Stało się natomiast to, że Rezerwa Federalna wydrukowała biliony dolarów i bezpośrednio wyratowała banki. Mimo to gospodarka tkwiła w pułapce płynności. Banki bowiem pożyczyły te nowe pieniądze korporacjom, ale ponieważ ich klienci wciąż byli na dnie, dyrektorzy nie chcieli ryzykować wydawania pieniędzy na dobre stanowiska pracy, nieruchomości czy maszyny. Zamiast tego poszli z nimi na giełdę – i tak doszło do największego w dziejach rozdźwięku pomiędzy cenami akcji a realnym stanem gospodarki.

Po śmierci klinicznej Wall Street w 2008 roku korporacje uzależniły się od niskich stóp procentowych oraz cen akcji rosnących wbrew faktycznym, czyli niewielkim, zyskom. Inwestycje były niczym w porównaniu z sumą oszczędności, płaca zagregowana osiągnęła rekordowo niski poziom, a konsumenci wciąż wydawali mało. I nagle nadciągnęła pandemia COVID-19. Krajowe lockdowny wymierzały kolejne ciosy zarówno w popyt, jak i podaż.

Dwanaście lat, które upłynęły między krachem na rynku finansowym a wybuchem pandemii, wyjaśnia, dlaczego duży pakiet stymulacyjny prawdopodobnie nie załatwi dziś tego, co mógł załatwić w 2009 roku. Udane zastosowanie stymulacji musi podnieść inwestycje bliżej poziomu dostępnych oszczędności. Jednak gdy tylko rynki finansowe zwąchają, że to ma się stać, podniosą stopy procentowe do poziomu odzwierciedlającego lepszą równowagę pomiędzy oszczędnościami a inwestycjami. A korporacjom uzależnionym od nisko oprocentowanych kredytów będzie groziła ruina – podobnie jak ich bankierom.

Teoretycznie można temu zapobiec, jeśli stymulacja jednocześnie podniesie dochody i konsumpcję, tak aby rosnący dochód korporacji zrównoważył rosnące stopy procentowe. Jednak w praktyce nie ma czasu na to, by stopniowo odstawić korporacje od niskiego oprocentowania, od którego są uzależnione. Przecież każda stymulacja podnosi dochody wolniej niż zmiana stóp procentowych.

Połączenie pułapki płynności z dwunastoletnim uzależnieniem korporacji od prawie zerowego oprocentowania sprawiło, że dziś żadna stymulacja fiskalna, niezależnie od rozmiaru, nie osiągnie ani jednego, ani obu swoich najważniejszych celów, czyli wzrostu inwestycji i ochrony przed reakcją łańcuchową bankructw korporacji.

Plan „na bogato” mógł zadziałać w 2009 roku. Ale w 2021 roku Biden musi zrobić coś więcej. Niezależnie od sumy pieniędzy, jaką wpompuje w amerykańską gospodarkę, poniesie porażkę, jeśli nie podejmie kroków koniecznych do wzmocnienia siły nabywczej u tych, którzy prawie nic nie mają. Biden musi zapewnić przyzwoitą płacę minimalną, obowiązek układów zbiorowych między pracownikami a pracodawcami oraz bezpośrednie, bezwarunkowe zasiłki dla potrzebujących.

**

Copyright: Project Syndicate, 2021. www.project-syndicate.org. Z angielskiego przełożyła Aleksandra Paszkowska.

Wspieraj

Wspieraj

Wspieraj

Wspieraj  Wydawnictwo

Wydawnictwo

Zaloguj się

Zaloguj się