Pomysł Facebooka, żeby emitować własną kryptowalutę, spotkał się z ostrą krytyką. Katharina Pistor wezwała rządy, by chroniły obywateli przed librą, a Joe Stiglitz powiedział wprost, że cały projekt trzeba bezzwłocznie zlikwidować. Mają absolutną rację. Mimo zapewnień Facebooka, libra bynajmniej nie jest stabilną walutą.

Konkurencja walut według Hayeka

Prywatna waluta musi być stabilna, jeśli chce skutecznie konkurować z ugruntowanymi już walutami narodowymi oraz euro. Wyraźnie pokazał to już Friedrich von Hayek w pionierskiej książce z 1976 roku pt. Denationalisation of Money (Denacjonalizacja pieniądza), gdzie pisał:

„Wydaje mi się dość oczywiste, że

a) na pieniądz, który w powszechnej ocenie utrzymywałby w dłuższej perspektywie stałą siłę nabywczą, istniałby stały popyt (jeśli tylko ludzie mogliby swobodnie z niego korzystać);

b) przy takim stałym popycie uzależnionym od skutecznego utrzymywania stałej wartości waluty można śmiało założyć, że banki ją emitujące zrobiłyby wszystko, co możliwe, by ów cel stabilności osiągnąć. Ponadto poradziłyby sobie z tym lepiej niż jakikolwiek monopolista, ponieważ dla monopolisty deprecjacja waluty nie wiąże się z żadnym ryzykiem;

c) emitent mógłby swój cel [utrzymania stałej wartości waluty] osiągnąć poprzez regulowanie ilości pieniądza;

d) taka regulacja wielkości emisji stanowiłaby dla wszystkich możliwych zastosowań najlepszą praktyczną metodę regulowania środków wymiany”.

Dotąd jednak kryptowaluty miały problem właśnie z brakiem stabilizacji – przede wszystkim bitcoin, który wykazywał zdecydowanie nadmierną wahliwość.

Projektanci libry są świadomi tego wyzwania i sądzę, że musieli czytać von Hayeka. Obiecują ustabilizowanie wartości nowego pieniądza przy pomocy koszyka walut. W tym celu zamierzają zgromadzić rezerwy w postaci depozytów bankowych oraz obligacji rządowych o krótkim terminie zapadalności odpowiadających składowi walutowemu koszyka. Rezerwy powstaną wówczas, kiedy inwestorzy wymienią na librę depozyty denominowane w istniejących już walutach.

Twórcy libry porównują ten model z systemem zwanym „kasą emisyjną” (currency board), która działała na przykład w Argentynie od 1991 do 2002 roku i wciąż jest stosowana w Bułgarii. Kasa emisyjna to rodzaj banku centralnego, w którym zobowiązania (gotówka i rezerwy banków komercyjnych) są co do zasady w pełni bilansowane przez płynne inwestycje w waluty zagraniczne [kasa emisyjna utrzymuje sztywny kurs wymiany z walutami zagranicznymi – przyp. tłum.].

Ryzyko kursowe

Problem z librą polega na tym, że z założenia nie ma być walutą krajową, tylko ponadnarodową. Jej stabilność związana jest więc z całym koszykiem walut, a nie tylko jedną konkretną.

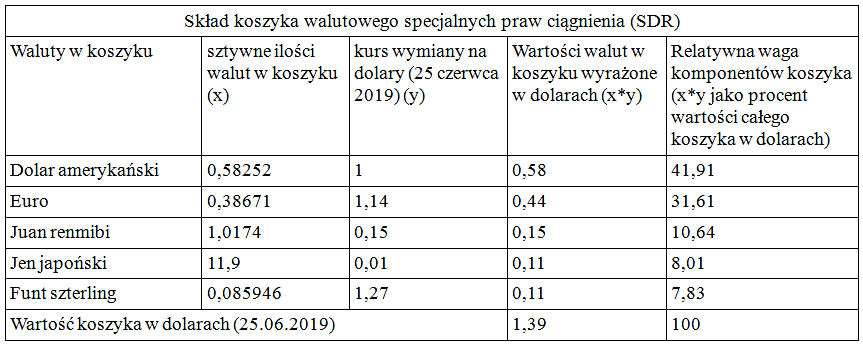

W tym sensie można ją porównać z wyznaczanymi na podstawie koszyka walutowego tzw. specjalnymi prawami ciągnienia (Special Drawing Rights, SDR), czyli jednostką monetarną stworzoną przez Międzynarodowy Fundusz Walutowy. SDR jest definiowany przez koszyk walutowy, który zawiera 0,58252 dolara amerykańskiego, 0,38671 euro, 1,0174 juana-renminbi, 11,9 jenów i 0,085946 funta szterlinga. Aktualny kurs SDR do euro wynosi około 1,22 SDR/EUR, a obecnie euro ma 32 proc. udziału w wartości całego koszyka.

Zakładając, że twórcy libry zastosują dla niej strukturę koszyka walutowego porównywalną z SDR, to z punktu widzenia krajowych inwestorów stabilność waluty wcale nie będzie zagwarantowana. Jeśli bowiem jakieś niemieckie gospodarstwo domowe kupi 10 tys. jednostek libry za, powiedzmy, 12,2 tys. euro, to de facto ok. 68 proc. zakupu będą stanowiły waluty zagraniczne (bo w przykładowym koszyku walut wzorowanym na koszyku SDR euro miałoby ok. 32 proc. udziału). Ponieważ kurs głównych walut rezerwowych może ulegać czasem bardzo silnym wahaniom, to dokonując zakupu libry, dane gospodarstwo bierze na siebie poważne ryzyko kursowe.

Z tego właśnie powodu inwestycje w librę są czymś zupełnie innym niż tradycyjne depozyty bankowe denominowane w walucie krajowej. I dlatego inwestycja w librę to wielka spekulacja.

Im mniejszy udział waluty danego państwa w koszyku walutowym libry, tym wyraźniejszy jest ten efekt. Ponieważ funt szterling ma tylko nieco poniżej 8 proc. udziału w koszyku SDR, to dla inwestora z Wielkiej Brytanii zakup libry będzie oznaczał, że aż 92 proc. jego środków zostanie przeznaczonych na inwestycje w waluty zagraniczne. Ponadto twórcy waluty zachowują sobie prawo zmiany kompozycji koszyka walutowego w przypadku kryzysu ekonomicznego w jednym z państw, co jeszcze bardziej pogłębia ryzyko.

Ryzyko płynności

Ale nie tylko ryzyko kursowe obciąża nową walutę. Na razie jest bowiem kompletnie niejasne, co by się stało, gdyby doszło do powszechnej utraty zaufania do niej.

W normalnych warunkach kurs walutowy powinien w przybliżeniu odpowiadać wartości księgowej rezerw. Twórcy libry są przekonani, że „run”, czyli sytuacja, w której posiadacze waluty w panice masowo zażądaliby jej wymiany z powrotem na swoje waluty krajowe, jest wykluczony ze względu na pokrycie w rezerwach. O tym właśnie myślał Hayek, kiedy pisał o regulacji ilości emitowanej waluty.

Nagły kryzys zaufania można bezpiecznie wyhamować tylko pod warunkiem, że każdy inwestor może spodziewać się pełnej wymiany libry na waluty wchodzące w skład jej koszyka. Stały poziom rynkowego kursu wymiany libry na waluty krajowe można zaś utrzymywać poprzez interwencje (skupowanie libry i sprzedaż rezerw).

Rzecz w tym, że rezerwy libry będą tylko częściowo przechowywane w bankach w formie „depozytów a vista” (czyli depozytów na żądanie, którymi deponent może swobodnie dysponować w każdym momencie). Duża część rezerw ma zostać zainwestowana w rządowe obligacje. W przypadku paniki trzeba będzie sprzedać je bardzo szybko, w bardzo dużej ilości. Im bardziej zaś rozpowszechni się libra oraz im większe staną się jej rezerwy w postaci obligacji, tym bardziej wzrośnie ryzyko poniesienia straty na tych aktywach. I właśnie to ryzyko płynności może doprowadzić, przynajmniej na krótki czas, do poważnej dewaluacji libry wobec wartości księgowej rezerw.

Ryzyko płynności jeszcze bardziej pogłębić może to, że w przeciwieństwie do walut narodowych nikt nie ma obowiązku akceptować libry przy transakcjach zakupu. To nie jest legalny środek płatniczy. Sklepy mogą odmówić jej przyjmowania w dowolnym momencie, co w przypadku utraty zaufania do waluty jeszcze bardziej pogorszy sytuację.

Ryzyko zwrotu środków

Rzeczą jeszcze bardziej istotną jest brak wiążącego zobowiązania do odkupu, czyli zwrotu włożonych środków. W tym miejscu libra znacząco już odbiega od propozycji Hayeka:

„[Gdybym był szefem banku emitującego własną, nową walutę] ogłosiłbym emisję nieoprocentowanych certyfikatów lub banknotów i gotowość do otwarcia rachunków rozliczanych w jednostkach monetarnych o unikalnej, zarejestrowanej nazwie handlowej – na przykład w «dukatach». Moim jedynym prawnym obowiązkiem, który musiałbym na siebie przyjąć, byłoby umożliwienie odkupu tych banknotów i depozytów na życzenie posiadacza w kwocie 5 franków szwajcarskich, 5 marek niemieckich lub 2 dolarów za jednego dukata”.

Jeśli chodzi o librę, to nie jest bynajmniej jasne, czy w przypadku kryzysu zaufania w ogóle zostaną podjęte konieczne interwencje. Dokumenty opublikowane w ramach planu wprowadzenia nowej waluty mówią wprost o tym, że nie powinno być żadnego bezpośredniego kontaktu między użytkownikami a rezerwami walutowymi. W to miejsce mają wejść resellerzy, autoryzowani dystrybutorzy, którzy jako jedyni będą mogli dokonywać większych transakcji wymiany libry na waluty krajowe i odwrotnie.

Istnieje więc fundamentalna różnica między tradycyjnym depozytem bankowym a rachunkiem systemu libra. Jeśli na naszym bankowym depozycie figuruje kwota 100 euro, to znaczy, że bank jest prawnie zobowiązany do wydania nam banknotów w kwocie 100 euro. Depozyt w systemie libra to tylko prawnie niewiążąca obietnica ustabilizowania kursu tej waluty na poziomie nieodbiegającym znacząco od wartości księgowej rezerw. Tak więc w porównaniu z tradycyjnym depozytem bankowym niesie ona ze sobą ryzyko niezrealizowania zwrotu włożonych środków.

Istnieje fundamentalna różnica między tradycyjnym depozytem bankowym a rachunkiem systemu libra. Depozyt w librze to tylko prawnie niewiążąca obietnica.

Ryzyka wynikającego z trzech wymienionych wyżej powodów nie równoważy możliwość zarobienia na inwestycji, nawet jeśli popyt na librę będzie bardzo wysoki. Podaż tej waluty jest całkowicie elastyczna: emisji nowych jednostek można dokonać bez żadnych ograniczeń w dowolnym momencie, kiedy tylko pojawi się popyt.

Na tym też polega fundamentalna różnica między librą a bitcoinem. W systemie bitcoin również nie ma zobowiązania zwrotu środków. Jednak w krótkim terminie podaż kryptowaluty jest niemal całkowicie sztywna, a to ze względu na skomplikowany proces jej „wydobywania”, przez który weryfikuje się transakcje. Dlatego w przypadku wzrostu popytu na bitcoina możliwe są wielkie skoki cenowe (i krociowe zyski).

Wielki system pomnażania bogactwa

Podstawowy problem z rachunkami w systemie libra polega na tym, że nie są one ani formą pożyczki (która wymagałaby prawnie wiążącej obietnicy zwrotu środków), ani akcjami (z czym wiązałaby się jakaś forma udziału w zyskach oraz prawo głosu). Oczywiście właśnie na tym polega główna korzyść dla organizatorów systemu. Kupujący librę zapewnią twórcom waluty płynność, z której ci mogą skorzystać, by wygenerować dla siebie zyski (tak jak wielki fundusz rynku pieniężnego) – a nie będą musieli się dzielić dochodami z deponentami.

Jednakże w przypadku poniesienia strat organizatorzy nie mogą się spodziewać żadnych konsekwencji w formie postępowania upadłościowego. Libra stanie się więc wielką machiną do pomnażania bogactwa dla Facebooka i jego towarzyszy broni, kosztem inwestorów, którzy nie rozumieją wewnętrznych mechanizmów działania całego przedsięwzięcia.

Najlepszą odpowiedzią na inicjatywę Facebooka jest więc zakrojona na szeroką skalę publiczna akcja informacyjna na temat ryzyka kursowego, ryzyka utraty środków i ryzyka płynności libry. Jeśli Hayek miał rację, to nikt nie będzie chciał wejść w posiadanie niestabilnej waluty.

A jeśli chodzi o tanie i szybkie międzynarodowe transfery pieniężne, to nie potrzeba do tego nowej waluty. Wystarczy wprowadzenie właściwej konkurencji między dostawcami usług płatniczych.

**

Peter Bofinger jest profesorem ekonomii, wykładowcą na Uniwersytecie w Würzburgu.

Artykuł został opublikowany wspólnie przez „Social Europe” i „IPG-Journal”. Publikację polskiego tłumaczenia dofinansowano ze środków Fundacji im. Friedricha Eberta. Z angielskiego przełożył Maciej Domagała.

Wspieraj

Wspieraj

Wspieraj

Wspieraj  Wydawnictwo

Wydawnictwo

Przekaż

Przekaż