Budowa polskiego kapitału jest jednym z priorytetów Mateusza Morawieckiego w ramach Strategii na rzecz Odpowiedzialnego Rozwoju (SOR; inaczej: Plan Morawieckiego). Liczne zachęty podatkowe oraz wsparcie instytucjonalne mają sprzyjać akumulacji kapitału, a w rezultacie uniezależnić polską gospodarkę od zagranicznego biznesu. Analitycy spekulują, czy rządowi faktycznie uda się uzbierać deklarowane 1,5 biliona, czy też będzie musiał zadowolić się jednym bilionem kapitału na inwestycje. Czymże jednak jest ten kapitał? Na co miałby zostać spożytkowany? Jakim celom ma służyć akumulacja tak ogromnych kwot? Na ten temat refleksji o wiele mniej, choć przecież „kapitał” niejedno ma imię i nie przypadkiem widnieje w tytułach tak różnych dzieł, jak pisma Marksa czygłośna książka Piketty’ego, poświęconych kwestiom m.in. stosunków klasowych i dystrybucji bogactwa. Pojęcie to może oznaczać majątek produkcyjny (maszyny, infrastrukturę, laboratoria, a nawet powiązane z nimi technologie), ale również majątek w sensie bogactwa (w postaci nieruchomości, luksusowych samochodów czy instrumentów pochodnych).

Kapitał dla rozwoju w Planie Morawieckiego

Pełna wersja projektu SOR z 29 lipca, jest dokumentem bardzo obszernym, obejmującym cele nie tylko ekonomiczne, ale również społeczne i instytucjonalne. Jej trzonem nadal są jednak postulaty dotyczące polityki przemysłowej. „Kapitał dla rozwoju”, jeden z pięciu filarów tej polityki, ma przezwyciężyć problem bariery dla rozwoju gospodarczego w Polsce, jaką jest niski poziom inwestycji. Wśród recept znajdujemy: lepszą koordynację inwestycji publicznych, publiczne współfinansowanie inwestycji prywatnych, rozwój rynków finansowych i budowę długoterminowych oszczędności. Tym ostatnim poświęcony jest Program Budowy Kapitału, na który składają się m.in.: pracownicze programy emerytalne, ulgi podatkowe i zachęty do inwestycji w nieruchomości. I to właśnie oszczędności są oczkiem w głowie autorów Strategii, co oddaje jej fragment:

„Wyższe inwestycje wymagają z kolei wzrostu oszczędności krajowych, bez których wzrost inwestycji wiązałby się z ryzykiem pogorszenia bilansu płatniczego i międzynarodowej pozycji inwestycyjnej netto.”

Nad taką logiką większość analityków przechodzi do porządku dziennego, traktując ją jako oczywistość. Bo przecież, aby móc nabyć nowe maszyny, przedsiębiorstwa muszą mieć dostęp do odłożonych środków.

Przekonanie, że oszczędności stanowią warunek konieczny inwestycji jest bardzo mocno zakorzenione w ekonomii głównego nurtu, a w rezultacie również w wiedzy potocznej. Problem w tym, że jest ono empiryczne niepotwierdzone i po prostu fałszywe.

Warto się z nim rozprawić, gdyż niesie ono fundamentalne konsekwencje dla oceny polityki gospodarczej. U jego podstaw leży zaś mit, że pieniądz jest czymś fizycznym, a jego ilość jest ograniczona, podobnie jak innych zasobów.

Pieniądz jako przedmiot fizyczny czy jako konwencja społeczna?

Wielu czytelników, nawet jeśli nie miało styczności z ekonomią akademicką, zapewne zna bajkę o barterze. Otóż dawno, dawno temu, za siedmioma górami żyły ludy, które nie miały pieniądza. Ich życie było bardzo trudne, gdyż chęć nabycia jakiegoś produktu wiązała się z koniecznością dokonania wymiany na inny produkt. I tak, zbieracze jagód poszukujący prostych narzędzi do pracy musieli znaleźć rzemieślnika, który akurat miał apetyt na jagody. Wymiany między takimi producentami były bardzo żmudne i dokonywały się według pewnych ustalonych przeliczników (np. 20 kubeczków jagód za jeden pleciony koszyk). Z czasem te prymitywne ludy zmądrzały i stworzyły pieniądz (w postaci muszelek lub drogocennych kamieni), który znacznie ułatwił handel. Taki pieniądz był jednak w ograniczonej ilości. Oznaczało to, że nadal każda transakcja wymagała wyrzeczenia się. Aby zainwestować i móc nabyć np. proste narzędzia od ówczesnych rzemieślników, trzeba było najpierw powstrzymać się od konsumpcji jagód i odłożyć trochę pieniędzy.

Tyle, jeśli chodzi o bajki ekonomistów. Bo ta opowieść nie ma nic wspólnego z historią gospodarczą świata, ani z praktykami pieniężnymi dawnych ludów. Antropolodzy, archeolodzy i inni badacze realnych praktyk ludzkich (w odróżnieniu od ekonomistów), a wśród nich David Graeber, pokazują, że pieniądz pochodzi od długu! W pierwotnych zbiorowościach powstawały różne konwencje społeczne, które regulowały transakcje. Opierały się one na zaufaniu i na logice zobowiązania: jeżeli dzisiaj biorę, to za jakiś czas będę musiał oddać. Pieniądz stał się z czasem potwierdzeniem zaistnienia zobowiązania. Takie konwencje społeczne mają potężną moc: pozwalają bowiem nabywać produkty osobom, które nie posiadają wolnych środków pieniężnych. W szczególności zaś, poprzez zaciągnięcie zobowiązania można sfinansować inwestycje.

Odkłamanie mitu barteru powinno leżeć u podstaw edukacji ekonomicznej (sam rozpoczynam od tego moje zajęcia ze studentami w ramach przedmiotu „rynki finansowe”). Od lat próbują to robić post-keynesiści, zaś ostatnio czynią to coraz skuteczniej zwolennicy tzw. Nowoczesnej Teorii Pieniądza (MMT), a nawet sam Bank Anglii.

We współczesnej gospodarce odwzorowaniem proponowanej logiki jest fakt, że pieniądz jest kreowany przez instytucje finansowe w zależności od potrzeb pożyczkobiorców. Banki prywatne mogą go tworzyć „z powietrza”, żeby przywołać słowa słynnego Josepha Schumpetera.

Inwestor chcący wziąć kredyt nie musi czekać na to, aż ktoś inny złoży w banku swoje oszczędności. Wystarczy, że stworzy wiarygodny i obiecujący projekt, a bank udzieli mu kredytu tworząc zapis elektroniczny na jego rachunku. A to znaczy, że decyzje oszczędzających i inwestorów są od siebie rozłączne – mają one inne przeznaczenie, są podejmowane przez różne osoby, którymi kierują różnorodne motywacje. Oszczędność może zostać zakumulowana w banku, może pompować ceny akcji na giełdzie, może wreszcie wypłynąć za granicę. Ponadto, nie przynosi ekonomicznego pożytku jako wydatek. Tym samym wzrost oszczędności wcale nie musi ułatwiać inwestycji, a wręcz może je hamować.

Bodźce i wiedza kluczem do inwestycji

Zgodnie z logiką ekonomii neoklasycznej, głównym problemem jest dostępność środków finansowych. Jeśli już uda się je zdobyć, to automatycznie, w cudowny sposób następuje wzrost gospodarczy. Tymczasem we współczesnej gospodarce jest dokładnie odwrotnie: pieniądz nieomal leży na ziemi (nie tylko w bankach, ale i w funduszach unijnych, czy venture capital) i wystarczy się po niego schylić. Problemem jest to, jak go spożytkować, aby służył gospodarce i szerszej społeczności. Zostawmy więc na boku oszczędności, a skupmy się na inwestycjach.

Decyzje inwestycyjne, podejmowane przez menadżerów i właścicieli firm, są zawsze trudne – obarczone niepewnością i wymagające wyrzeczenia się łatwej konsumpcji zysków. Dostępność finansowania (z kredytów bankowych, emisji akcji lub zatrzymanych zysków) jest tylko jednym z warunków realizacji inwestycji. Dwa pozostałe to odpowiednie bodźce i wystarczająca wiedza. Te pierwsze motywują decydentów w przedsiębiorstwach do podejmowania ryzyka w imię długookresowych korzyści, zamiast poszukiwania łatwiejszych ścieżek do zysku – np. poprzez cięcia płac, omijanie prawa podatkowego, czy zamianę działalności produkcyjnej w spekulację finansową. Natomiast wiedza pozwala tworzyć rentowne i konkurencyjne produkty, skutecznie współpracować z instytucjami badawczymi czy zarządzać rosnącą organizacją.

Prawdziwym wyzwaniem z punktu widzenia polityki gospodarczej jest zatem budowa takich instytucji, które gwarantowałyby produktywne wykorzystanie kapitału. Powinny one sprzyjać podejmowaniu ryzyka oraz tworzeniu nowej wiedzy i technologii w przedsiębiorstwach.

Wracamy do Polski

Zgodnie dominującą od lat opowieścią, polskie przedsiębiorstwa mało inwestują, bo Polacy nie chcą oszczędzać. Praktycznym wcieleniem tego przekonania są kolejne próby mobilizacji ludzi do oszczędności, jak np. stworzenie OFE.

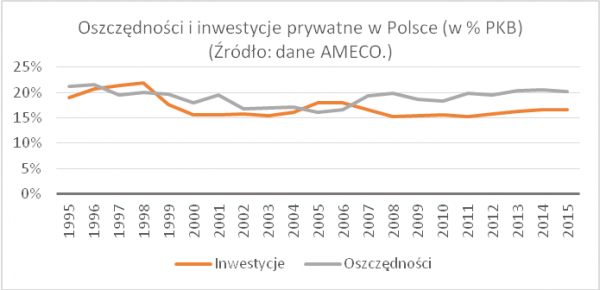

Okazuje się jednak, że znowu mamy do czynienia z anty-empirycznym myśleniem. Poniższy wykres pokazuje, iż za wyjątkiem czterech lat po roku 1995 oszczędności brutto sektora prywatnego (czyli gospodarstw domowych i przedsiębiorstw) w Polsce systematycznie przekraczały wartość inwestycji prywatnych. W ostatnich latach różnica między tymi wielkościami sięgała aż 4% PKB. A zatem: oszczędności nie brakowało, a jednak nie przekładały się na pożądane inwestycje!

Idąc dalej przyjrzyjmy się warszawskiej giełdzie – zwanej przez niektórych sercem polskiej gospodarki. Powszechnie uważa się, że giełda sprzyja inwestycjom, gdyż akumuluje rozproszone oszczędności. Okazuje się jednak, że z oszczędności ulokowanych na giełdzie korzysta zaledwie około 430 polskich firm, gdy tylko dużych przedsiębiorstw jest w Polsce ponad 3 tysiące. Choć giełda niemal podwoiła swoją kapitalizację w porównaniu z kryzysowym rokiem 2008, to aż połowa tych pieniędzy ulokowana jest w akcjach spółek zagranicznych, często nie mających niczego wspólnego z produkcją w Polsce. To chyba najlepszy przykład tego, że wzrost oszczędności nie musi mieć żadnego przełożenia na krajowe inwestycje. Pokazuje to również, że polskie przedsiębiorstwa mają problem z przyciąganiem kapitału zewnętrznego. Można wręcz postawić hipotezę, że wcale tego zewnętrznego kapitału nie poszukują. W końcu nawet w samym Planie Morawieckiego czytamy, że w ostatnich latach przedsiębiorstwa akumulują płynne środki zamiast podejmować projekty inwestycyjne.

Bardziej trafnych odpowiedzi na pytanie o źródła niskich inwestycji w Polsce przynosi lektura sondaży wśród polskich przedsiębiorców. Do wymienianych w nich barier inwestycyjnych niezmiennie należą: niski popyt, niepewność środowiska regulacyjnego (a więc stan polskiego prawa), zażarta konkurencja cenowa. Trudny dostęp do finansowania również, ale dopiero na dalszym miejscu. Źródła zbyt małych inwestycji są jeszcze bardziej złożone, jeśli uwzględnić czynniki instytucjonalne i kulturowe.

Przykładowo, Piotr Wójcik zauważył, że słabość państwa opiekuńczego w Polsce utrudnia ludziom ponoszenie ryzyka i przyjmowanie długoterminowej perspektywy działania. Każde niepowodzenie, także przedsiębiorcy, może bowiem grozić znacznym obniżeniem poziomu życia.

Jeżeli dodamy do tego zderegulowany rynek pracy i nieszczelny system podatkowy, to okazuje się, że układ instytucjonalny w Polsce nie daje przedsiębiorcom bodźców do inwestycji i innowacji. W wielu branżach takie pożądane strategie poszukiwania zysków ustępują miejsca łatwiejszym modelom biznesowym – opartym na cięciach kosztów, oszczędzaniu na pracownikach, czy „optymalizacji podatkowej”. Takie praktyki uderzają nie tylko w samych pracowników, ale i w tych nielicznych przedsiębiorców, którzy poszukują innowacji, inwestują w park maszynowy i personel oraz podejmują próby ekspansji zagranicznej. Dodatkowym aspektem, który zasługiwałby na osobny tekst, są słabości szeroko rozumianego środowiska tworzenia wiedzy i technologii: systemów szkolnictwa wyższego i nauki, instytucji certyfikacyjnych i normalizacyjnych, ale także modeli zarządzania personelem i złożonymi organizacjami. Wszystkie one powodują, że po prostu w Polsce powstaje mało prawdziwie innowacyjnych i atrakcyjnych inwestycyjnie projektów.

Jaki będzie nowy polski kapitał?

Ten obraz polskiej gospodarki sugeruje, że programy wsparcia oszczędności wcale nie muszą przełożyć się na wzrost inwestycji prywatnych. Jeżeli nie zmienią się istotnie bodźce i warunki do tworzenia nowej wiedzy, przedsiębiorstwa nie będą robić użytku ze zwiększonej podaży kapitału finansowego.

Co więcej, rosnące oszczędności, ograniczając wydatki konsumpcyjne, mogą hamować tempo wzrostu gospodarczego. Duży nacisk na akumulację kapitału w Planie Morawieckiego może być zatem nieskuteczny w perspektywie stymulowania odpowiedzialnego rozwoju kraju.

Oszczędności powinny być bowiem wynikiem bogacenia się społeczeństwa (dachem), a nie jego fundamentem.

Niewykluczone, że do zwiększenia inwestycji faktycznie dojdzie – ale na skutek zupełnie innych działań rządu. Wsparcie firm instrumentami nowej polityki przemysłowej, ale także uszczelnienie systemu podatkowego i zaostrzenie prawa pracy mogą sprzyjać obieraniu przez przedsiębiorców strategii opartych na inwestycjach, także innowacyjnych (osobną kwestią jest to, czy korzyści ze wzrostu gospodarczego pozostaną w rękach kapitalistów, czy trafią również do pracowników, o czym celnie pisał Michał Sutowski).

Zachęty oszczędnościowe co prawda nie są skutecznym instrumentem polityki rozwojowej, ale wywołują inne istotne efekty – redystrybucyjne. Sprzyjają one bowiem tym, którzy na oszczędności mogą sobie pozwolić oraz tym, którzy nimi zarządzają. Program Budowy Kapitału jest z pewnością korzystny dla jednego rodzaju kapitału – finansowego, czyli dla rentierów, funduszy inwestycyjnych i banków.

W ten sposób SOR może, celowo lub nie, spetryfikować polski neoliberalizm. Zamiast zachęcić przedsiębiorców do inwestycji w technologie, maszyny i pracowników, może im stworzyć łatwą drogę ucieczki z kapitałem do sektora finansowego. Ponadto, taki rozkład akcentów w polityce gospodarczej bardzo zawęża dyskusję, nawet wśród niezależnych lub opozycyjnych ekspertów, na temat prawdziwych źródeł rozwoju gospodarczego. Zamiast debatować o mechanizmach wzrostu firm i postępu technologicznego, komentatorzy spierają się o podaż środków finansowych i stan budżetu państwa. Są to niewątpliwie łatwiejsze tematy, szkoda tylko, że w ogóle nie popychają polskiej gospodarki do wyjścia z pułapki średniego dochodu.

Maciej Grodzicki – doktor nauk ekonomicznych na Uniwersytecie Jagiellońskim, współpracownik Fundacji Kaleckiego, zajmuje się badaniami rozwoju gospodarczego i globalizacji w nurcie ekonomii ewolucyjnej.

**Dziennik Opinii nr 242/2016 (1442)

Wspieraj

Wspieraj

Wspieraj

Wspieraj  Wydawnictwo

Wydawnictwo

Przekaż

Przekaż

Komentarze

Krytyka potrzebuje Twojego głosu. Dołącz do dyskusji. Komentarze mogą być moderowane.